A regulamentação da reforma tributária: o que sua empresa precisa fazer agora

A nova arquitetura fiscal: entendendo o IBS, a CBS e o imposto seletivo

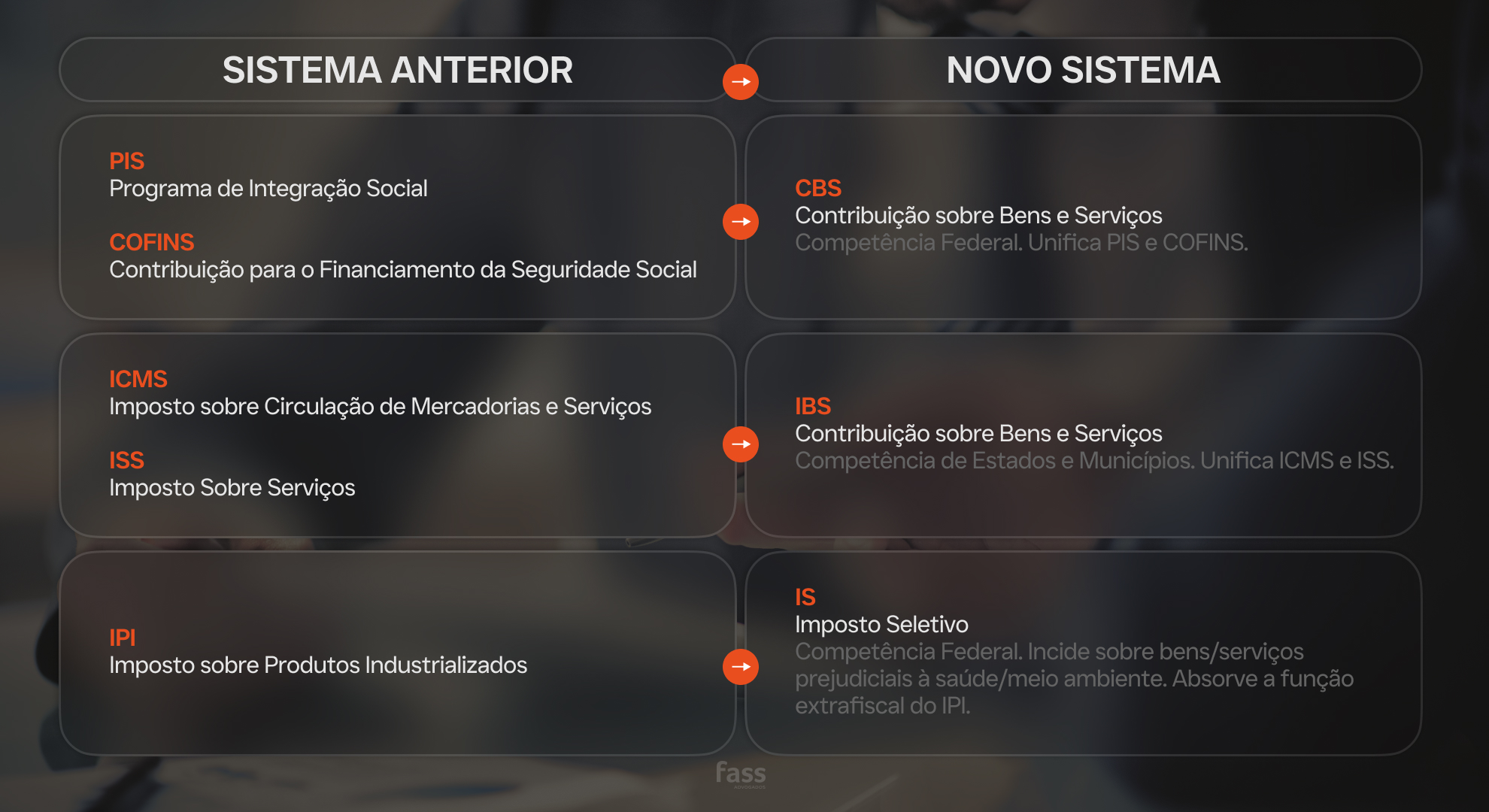

A espinha dorsal da reforma, detalhada na Lei Complementar nº 214/2025, sancionada em 16 de janeiro de 2025, é a criação de um sistema de Imposto sobre Valor Agregado (IVA) de modelo dual. Este sistema é composto por dois tributos principais: a Contribuição sobre Bens e Serviços (CBS), de competência federal, que substituirá o PIS e a COFINS; e o Imposto sobre Bens e Serviços (IBS), de competência compartilhada entre Estados e Municípios, que unificará o ICMS e o ISS. O antigo IPI será, em grande parte, extinto, sendo suas funções absorvidas pelo novo Imposto Seletivo.

Juntos, IBS e CBS incidirão sobre todas as operações com bens e serviços, com o objetivo de unificar a base de incidência e as regras de tributação em todo o território nacional. O sistema é guiado pelos princípios da neutralidade, buscando evitar que a tributação distorça as decisões de produção, e da não cumulatividade ampla, que visa eliminar o efeito cascata de impostos ao longo da cadeia produtiva.

Um dos pontos de maior atenção é a alíquota padrão. Embora não esteja fixada na lei, projeções indicam que a soma das alíquotas de IBS e CBS deve ficar em torno de 28%. A LC 214/25 contém um dispositivo que obriga o Executivo a propor medidas de redução caso a alíquota de referência ultrapasse 26,5% em 2031, mas analistas alertam que isso não é uma garantia efetiva de redução, pois a proposta ainda dependeria de aprovação no Congresso Nacional.

Adicionalmente, a reforma cria o Imposto Seletivo (IS), de competência federal, que incidirá sobre a produção, comercialização ou importação de bens e serviços considerados prejudiciais à saúde ou ao meio ambiente, como cigarros e bebidas alcoólicas. Apelidado de "imposto do pecado", seu objetivo é desestimular o consumo desses itens.

Operacionalizando a mudança: não cumulatividade, tributação no destino e "split payment"

A transição para o novo sistema tributário implica mudanças operacionais profundas. A não cumulatividade plena é a grande promessa da reforma, permitindo que o contribuinte se credite do IBS e da CBS pagos em todas as suas aquisições de bens e serviços, com exceção de itens de uso ou consumo pessoal. Uma mudança crítica, no entanto, é que o direito ao crédito estará atrelado ao efetivo pagamento do tributo. Isso significa que, em compras parceladas, o creditamento também será parcelado, impactando diretamente o fluxo de caixa das empresas.

Outra mudança estrutural é a adoção do princípio da tributação no destino. A arrecadação do IBS e da CBS ocorrerá no estado ou município onde o bem ou serviço é consumido, e não mais na origem. Essa medida visa a acabar com a "guerra fiscal" entre os entes federativos. Para as empresas, isso exigirá sistemas capazes de identificar corretamente o local de destino de cada uma de suas operações.

Talvez a inovação mais disruptiva seja a implementação do "split payment" (pagamento dividido). Este sistema, obrigatório para transações eletrônicas, fará a separação automática do valor do imposto no momento do pagamento, com uma parte indo para o fornecedor e a outra, correspondente ao IBS/CBS, diretamente para o Fisco. Embora seja uma ferramenta poderosa contra a sonegação, sua implementação representa um desafio tecnológico monumental.

Regimes específicos e o dilema das pequenas empresas

A reforma prevê uma série de regimes diferenciados, com reduções de alíquota ou isenções para setores como saúde, educação, produtos da cesta básica e transporte público. Uma notícia positiva para a maioria das empresas não financeiras é que a nova lei exclui expressamente a incidência de IBS e CBS sobre receitas financeiras.

No entanto, a maior complexidade recai sobre as empresas do Simples Nacional. O regime foi mantido, mas as empresas enquadradas nele enfrentarão um dilema, especialmente aquelas que vendem para outras empresas (B2B): permanecer integralmente no Simples, o que as tornará menos atraentes como fornecedoras por não gerarem crédito cheio de IBS/CBS para seus clientes, ou optar por um regime híbrido, recolhendo o IBS e a CBS separadamente, o que aumenta a complexidade contábil e fiscal.

Essa escolha estratégica terá de ser feita anualmente e exigirá uma análise profunda do perfil de clientes e da posição da empresa na cadeia de valor. Para muitos setores, como serviços e locação de bens, a tendência é de um aumento significativo da tributação efetiva.

O risco iminente: a previsão de aumento exponencial do contencioso tributário

Um relatório técnico do Superior Tribunal de Justiça (STJ), aprovado em outubro de 2024, projeta que a implementação da reforma poderá triplicar o número de processos tributários no país. Este aumento seria uma consequência estrutural do desenho do novo sistema, devido à fragmentação de créditos e cobranças, à automação incompleta e à inevitável divergência interpretativa sobre os novos conceitos legais.

A implicação estratégica é que as empresas devem se preparar para um ambiente de maior insegurança jurídica durante a longa fase de transição, que vai até 2033. Isso exige investimentos preventivos em sistemas de compliance fiscal e consultoria jurídica especializada.

Considerações finais

A regulamentação da Reforma Tributária pela LC 214/2025 é um marco que, apesar de mirar a simplificação, introduz uma complexidade operacional imediata. As empresas precisam agir agora para entender as novas regras, adaptar seus sistemas e tomar decisões estratégicas cruciais, como a reavaliação do regime do Simples Nacional. A promessa de um ambiente de negócios mais simples só será alcançada com um planejamento cuidadoso para navegar na turbulência da transição e no aumento previsto do contencioso tributário. A preparação é a chave para transformar este desafio em uma oportunidade de crescimento e eficiência.